Calculadora de Intereses Bancarios

Calcula rendimientos Simples y Compuestos en Colombia

Resultados de la Inversión

Calculadora de Intereses Bancarios: Cómo Calcular el Interés Compuesto y Simple para tus Inversiones y Préstamos

El cálculo de los intereses bancarios es un componente esencial de las finanzas personales, tanto si estás ahorrando dinero como si has solicitado un préstamo. Entender cómo se calculan los intereses te permitirá tomar decisiones financieras más informadas y optimizar tus ahorros o pagos.

Las calculadoras de intereses bancarios son herramientas poderosas para este propósito, ya que proporcionan una forma rápida y precisa de determinar cuánto interés pagarás o ganarás en un período determinado.

En este artículo, exploraremos cómo funcionan las calculadoras de intereses bancarios, cómo calcular tanto el interés simple como el compuesto, y cómo puedes usar estas herramientas para tomar decisiones inteligentes sobre tus finanzas. Además, te mostraremos cómo optimizar tus ahorros y préstamos usando las fórmulas adecuadas para obtener el mejor rendimiento.

¿Qué Son los Intereses Bancarios?

Los intereses bancarios son los cargos o pagos adicionales que se generan sobre el capital invertido o prestado. Los bancos aplican una tasa de interés a los depósitos que recibes o a los préstamos que realizas, y este porcentaje se calcula sobre el monto principal que ahorras o pides prestado.

Tipos de Intereses Bancarios

Existen dos tipos principales de intereses que se utilizan comúnmente en las finanzas personales:

- Interés Simple:

El interés simple se calcula solo sobre el monto inicial o capital, y no sobre los intereses acumulados. Es utilizado en préstamos a corto plazo y en algunas cuentas de ahorro.- Fórmula del interés simple: I=P×r×t

- Donde:

- I = Interés generado

- P = Principal (capital inicial)

- r = Tasa de interés (anual)

- t = Tiempo (en años)

- Interés Compuesto:

El interés compuesto se calcula sobre el monto inicial más los intereses generados en cada período. Esto hace que los ahorros crezcan más rápidamente, ya que el interés ganado en un período se añade al capital, y en el siguiente período se genera interés sobre ese monto mayor.- Fórmula del interés compuesto: A=P×(1+r/n)n×tA

- Donde:

- A = Monto total (capital + interés)

- P = Capital inicial

- r = Tasa de interés anual

- n = Número de períodos de capitalización por año (por ejemplo, mensual, trimestral)

- t = Tiempo en años

¿Cómo Funciona una Calculadora de Intereses Bancarios?

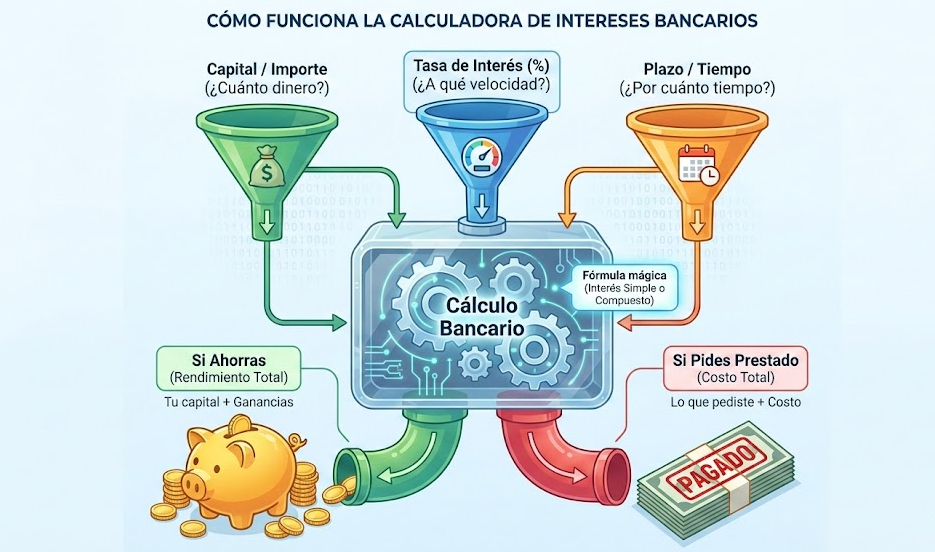

Una calculadora de intereses bancarios es una herramienta que facilita el cálculo de los intereses generados en una inversión o un préstamo, ya sea de forma simple o compuesta. Estas calculadoras permiten ingresar ciertos parámetros, como el monto del préstamo o el ahorro, la tasa de interés, el tiempo y la frecuencia de capitalización para determinar el interés generado.

Pasos para Usar una Calculadora de Intereses Bancarios

- Introduce el Monto Inicial: El primer paso es ingresar el capital inicial o el monto del préstamo que deseas calcular. Este es el dinero con el que empezarás.

- Establece la Tasa de Interés: Ingresa la tasa de interés que se aplica, que generalmente es proporcionada en términos anuales (por ejemplo, 5% anual). Si estás trabajando con un préstamo o cuenta con interés compuesto, este dato es clave.

- Define el Tiempo: Ingresa el número de años (o fracción de año) durante el cual se aplicará el interés. El tiempo puede afectar significativamente los cálculos, especialmente si se utiliza interés compuesto.

- Selecciona la Frecuencia de Capitalización (solo para interés compuesto): Si estás calculando interés compuesto, elige con qué frecuencia se capitaliza el interés (mensual, anual, trimestral, etc.). Este dato también afectará la cantidad de interés generado.

- Obtén los Resultados: La calculadora realizará los cálculos y te mostrará tanto el interés generado como el monto total (capital + intereses) al final del período.

Ejemplo de Cálculo de Intereses Bancarios

Ejemplo 1: Cálculo de Interés Simple

Supongamos que tienes $10,000 COP en una cuenta de ahorro con una tasa de interés del 6% anual. Si dejas el dinero durante 3 años, el cálculo del interés simple sería el siguiente:

I=P×r×t

I=10,000×0.06×3=1,800 COP

Por lo tanto, después de 3 años, habrías ganado $1,800 COP en intereses, y el monto total sería $11,800 COP.

Ejemplo 2: Cálculo de Interés Compuesto

Imagina que inviertes $10,000 COP en una cuenta con 5% de interés compuesto anual, y dejas el dinero durante 3 años. Si el interés se capitaliza anualmente, el cálculo sería:

A=P×(1+r/n)n×t

A=10,000×(1+0.05/1)1×3=10,000×(1.05)3=10,000×1.157625=11,576.25 COP

En este caso, el monto final sería $11,576.25 COP, lo que indica que $576.25 COP son intereses generados.

Ver más: Calculadora crédito bancario Colombia

Ventajas de Usar una Calculadora de Intereses Bancarios

1. Precisión y Facilidad

Las calculadoras de intereses eliminan los errores comunes que pueden ocurrir al hacer cálculos manualmente, proporcionando resultados rápidos y precisos.

2. Ahorro de Tiempo

En lugar de tener que hacer los cálculos de forma manual, la calculadora realiza todo el trabajo, lo que ahorra tiempo y esfuerzo.

3. Visualización Clara

Al usar la calculadora, puedes visualizar fácilmente el impacto de las tasas de interés y ver cómo cambian las cantidades con el tiempo, ayudándote a comprender mejor el crecimiento de tu inversión o el costo de tu préstamo.

4. Planificación Financiera

Las calculadoras de intereses ayudan a planificar y gestionar mejor las finanzas personales. Si deseas ahorrar para un objetivo específico o comprender los costos de un préstamo, la calculadora puede proporcionarte una visión clara de cómo se comportarán tus finanzas en el futuro.

¿Cómo Elegir la Mejor Calculadora de Intereses Bancarios?

A la hora de elegir la mejor calculadora de intereses bancarios, es importante tener en cuenta varios factores:

1. Funcionalidad

La herramienta debe ser capaz de calcular tanto intereses simples como compuestos, y ofrecer opciones para ingresar detalles como frecuencia de capitalización, montos adicionales, y tiempo.

2. Diseño y Usabilidad

El diseño debe ser intuitivo, con campos fáciles de llenar y resultados claros. Además, debe ser responsiva, adaptándose bien a dispositivos móviles y escritorios.

3. Contenido Educativo

La calculadora debe proporcionar explicaciones claras sobre cómo funciona el cálculo, las fórmulas utilizadas, y cómo los cambios en las variables afectan los resultados. Esto ayudará a los usuarios a entender mejor los cálculos y cómo pueden influir en su planificación financiera.

4. Accesibilidad

Asegúrate de que la calculadora sea accesible para todos los usuarios, incluidos aquellos con discapacidades. Utiliza contrastes adecuados y etiquetas claras para mejorar la accesibilidad.

Intereses Bancarios en Colombia – explicación completa sobre cómo funcionan los intereses

Calculadora de Préstamos Colombia – aplica intereses a créditos reales

Calculadora Financiera Colombia – acceso a más herramientas financieras

Calculadora de Ahorro Mensual – relación entre ahorro e intereses

Ahorro e Inversión en Colombia – contexto financiero más amplio

Prestamos y Créditos en Colombia – decisiones informadas sobre endeudamiento

Conclusión

Una calculadora de intereses bancarios es una herramienta poderosa que te permite tomar decisiones informadas sobre tus ahorros o préstamos. Al comprender cómo funcionan tanto el interés simple como el interés compuesto, puedes optimizar tus finanzas y hacer que tu dinero trabaje para ti.

Ya sea que estés planeando ahorrar para el futuro, pedir un préstamo o invertir en productos financieros, tener acceso a una calculadora precisa y fácil de usar es esencial. Asegúrate de utilizarla para visualizar el impacto de diferentes tasas de interés y cómo se acumula el interés en el tiempo.

Si deseas más información sobre cómo gestionar tus finanzas personales de manera más efectiva, consulta este artículo sobre cómo mejorar el flujo de efectivo en tu negocio, que ofrece consejos prácticos sobre la gestión de recursos.